UNAB aborda los ajustes y exenciones tributarias de la Ley N° 21.420

La actividad de la Escuela de Contador Auditor de la Universidad Andrés Bello, se desarrolla con el objetivo de dar a conocer las modificaciones que presenta la ley y para que la comunidad interna y externa se mantenga actualizada con las normas tributarias vigentes

La Escuela de Contador Auditor de la Facultad de Economía y Negocios de la Universidad Andrés Bello (UNAB) realizó una charla para actualizar y fortalecer la formación profesional de estudiantes y egresados de esta casa de estudios, en cuanto a las nuevas modificaciones de la Ley N° 21.4201 sobre exenciones tributarias, que nació a principios de 2022, y fue publicada el 4 de febrero.

“Es importante que la comunidad interna y externa de Contador Auditor se mantenga actualizada con las normas tributarias vigentes y las próximas modificaciones que nos trae la Ley 21.420 las cuales, en su mayoría, comenzarán a ser aplicables a contar del 1 de enero de 2023”, sostuvo el director de la Escuela Contador Auditor de la UNAB, Roberto Carvajal.

El académico de pre y postgrado en área tributaria de la UNAB, exgerente de Tax and Legal en KPMG, exdirector de Impuestos y Legal en RSM Chile, Gustavo Pérez, precisó que los cambios realizados a la Ley 21.420, cuyo objetivo fue reducir o eliminar algunas exenciones tributarias y la incorporación de nuevos impuestos, tienen la finalidad de financiar la Pensión Garantizada Universal (PGU).

El académico de pre y postgrado en área tributaria de la UNAB, exgerente de Tax and Legal en KPMG, exdirector de Impuestos y Legal en RSM Chile, Gustavo Pérez, precisó que los cambios realizados a la Ley 21.420, cuyo objetivo fue reducir o eliminar algunas exenciones tributarias y la incorporación de nuevos impuestos, tienen la finalidad de financiar la Pensión Garantizada Universal (PGU).

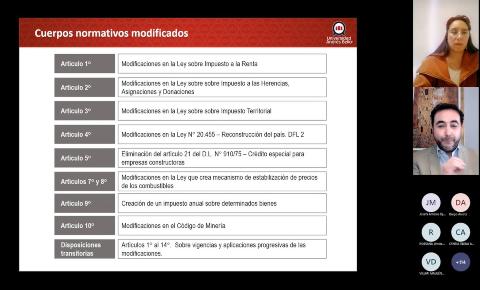

Pérez abordó principalmente en su ponencia, las modificaciones que serán aplicadas en las exenciones tributarias que contemplan: Créditos por Compras Activos Fijos, Ganancias de Capital – Impuesto Único, Hecho Gravado Básico de Servicios – IVA, Bienes de Lujo – Impuesto Especial y Crédito Especial para las Empresas Constructoras.

Elimina el crédito por compras activos fijos

La nueva modificación precisa que aquellos contribuyentes que registren un promedio de rentas anuales superior a UF 100.000 no tendrán derecho a imputar como crédito, en contra del impuesto de primera categoría, el 4% del valor de los activos fijos adquiridos nuevos, terminados de construir o tomados en arrendamiento con opción de compra en el ejercicio.

Actualmente, el crédito varía desde un promedio anual de ventas de 25.000 UF con un crédito de 6%, con la posibilidad de superar un promedio anual de 100.000 UF.

Esta medida tendrá vigencia a partir del 1 de enero de 2023.

Tasa de Impuesto Único a las Ganancias de Capitales

La normativa precisa que el valor mayor obtenido en la enajenación o rescate de instrumentos con presencial bursátil ya no tienen la calidad de «ingresos no constituidos en renta» sino que se gravarán con un impuesto único con tasa de 10%.

Esta medida tiene vigencia desde el 22 de septiembre de 2022.

Hecho gravado básico de servicios – IVA

La modificación apunta a que todos los servicios están afectos a IVA, salvo que la ley indique que se encuentren exentos. En ese sentido, se elimina la referencia al Art. N°20 de la Ley sobre Impuestos a la Renta (LIR); se mantienen exentos los servicios prestados por personas naturales; se incorpora que los servicios de salud serán exentos de IVA; se incorpora una norma transitoria que precisa que los servicios contratados por medio de licitaciones para el estados y compras públicas, anteriores al 01 de enero del 2023, no quedarán afectas a IVA.

La normativa actual indica que las actividades económicas afectas a IVA se encuentran alojadas en el Artículo N°20 de la LIR. Sin embargo, los servicios profesionales, asesorías técnicas y/o consultorías no se encuentran gravados con IVA.

Esta medida tiene vigencia a partir del 1 de enero de 2023.

Bienes de lujo – impuesto especial

Se establece una tasa del 2%, sobre el precio corriente en plaza, para determinados bienes. El primer pago de impuestos será con los bienes que el contribuyente tenga al 31 de diciembre de 2022, debiéndose declarar en abril de 2023.

El impuesto aplica para helicópteros, aviones y yates, cuyo precio sea igual o superior a 122 UTA (Unidad Tributaria Anual), en el caso de los automóviles, para aquellos cuyo precio sea igual o superior a 62 UTA.

Actualmente, este impuesto no existe.

No tiene una vigencia específica, por lo que su aplicación, es a partir del 1 de abril de 2022.

Crédito especial para las empresas constructoras

La nueva modificación establece eliminar el crédito especial para los contratos de inmuebles que se realicen a partir del 01 de enero del 2025. No obstante se establece un régimen de transición para los contribuyentes que hayan celebrado contratos con anterioridad al 1 de enero de 2023 y para aquellos celebrados a contar de esta fecha.

De manera transitoria, también se establece reducir aquellos montos relacionados a derecho de deducción de los PPM (Pagos Provisionales Mensuales) a un 0,325% del IVA débito fiscal y a un 0,06175% del valor de la venta, penando desde el 01 de enero del 2023.

Actualmente, la ley establece que las empresas constructoras tendrán derecho a deducir del monto de sus pagos previsionales obligatorios de la LIR el 0,65 del débito del IVA.

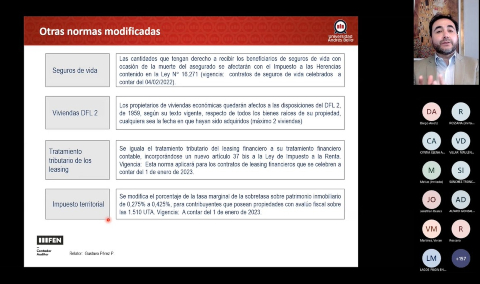

Adicionalmente, el académico de pre y postgrado en área tributaria de la UNAB, también comentó de manera precisa los cambios realizados en otras normas como:

Seguro de Vida

Seguro de Vida

Las cantidades que tengan derecho a recibir los beneficiarios de seguro de vida con ocasión de la muerte del asegurado se afectarán con el Impuesto a las Herencias contenido en la Ley N° 16.271.

Viviendas DFL 2

Los propietarios de viviendas económicas quedarán afectos a las disposiciones del DFL 2, de 1959, según su texto vigente, respecto a los bienes raíces de su propiedad, cualquiera sea la fecha en que hayan sido adquiridos.

Tratamiento tributario de los leasing

Se iguala el tratamiento tributario de los leasing financiero a su tratamiento financiero contable, incorporándose un nuevo artículo 37 bis a la LIR.

Impuesto territorial

Se modifica el porcentaje de la tasa marginal de la sobretasa sobre patrimonio inmobiliario de 0,275% a 0,425%, para contribuyentes que posean propiedades con avalúo fiscal sobre las 1.510 UTA.

La actividad concluyó con una ronda de preguntas, donde los asistentes pudieron aclarar sus inquietudes y dar sus aportes en cuanto a las nuevas modificaciones y aplicaciones de las exenciones tributarias de la la Ley 21.420.

English version

English version