Charla de Escuela de Contador Auditor UNAB abordó la legislación tributaria internacional junto al SII

La instancia tuvo por objetivo explicar las implicancias para los contribuyentes de la Tributación Internacional en el marco de la globalización de las actividades económicas. La actividad fue parte del ciclo de charlas que organiza la Escuela de Contador Auditor en colaboración con Servicio de Impuestos Internos.

La Escuela de Contador Auditor UNAB ha realizado una serie de charlas durante el año en conjunto con el Servicio de Impuestos Internos, abordando distintas temáticas concernientes a la legislación tributaria. En esta ocasión, el webinar se centró en la tributación internacional, tanto para los residentes como no residentes. Una arista muy importante para los contribuyentes ante la globalización económica.

La encargada de liderar la exposición fue Verónica García, administradora pública de la Universidad de Santiago de Chile, magíster en Tributación de la Universidad de Chile y fiscalizadora tributaria del SII, en específico del grupo N°4 de Tributación Internacional.

En primera instancia, la expositora contextualizó la legislación tributaria internacional señalando su alcance, que comprende todos los asuntos que emanan de las leyes tributarias de un país que incorporan algún elemento extranjero. Asimismo, añadió que estas leyes tienen dos dimensiones: la tributación de individuos o empresas residentes sobre rentas provenientes de países extranjeros y la tributación de no residentes sobre rentas provenientes de fuentes internacionales.

Un aspecto fundamental que también fue expuesto por la fiscalizadora del SII fueron los principios de esta área específica de tributación: el principio de residencia y el principio de fuente.

El principio de la residencia, que lo que busca es saber si una persona reside o no en un país para poder vincular a esa persona con el Estado y poder hacer que tribute por las rentas de fuente extranjera, tiene dos aristas: por una parte la permanencia, que quiere decir que una persona es o no residente si está 183 días en Chile; por otro lado, está el ánimo, norma subjetiva que busca vincular a la persona por el ánimo que tiene de venir a Chile, por ejemplo, si tiene un contrato de trabajo o matricula a sus hijos en un colegio chileno, etc.

Por otro lado, el principio de fuente refiere a dónde están los hechos económicos, dónde se realizan las actividades y dónde se encuentra la fuente pagadora, si aquellos aspectos se encuentran en Chile, inmediatamente se puede decir que la renta debe tributar en el país.

En cuanto a la determinación si una renta es de fuente chilena o no, la expositora evidenció los artículos 10 y 11 (LIR), los cuales hablan sobre las normas de la fuente. Estos mencionan que son rentas de fuentes chilenas la renta que proviene de bienes situados en el país; la renta que proviene de actividades desarrolladas en Chile y las regalías derivadas de la explotación en Chile de la propiedad industrial o intelectual.

En el caso de las fuente de los intereses, se va a considerar que la fuente de los intereses está en el domicilio del deudor, o en el domicilio de la casa matriz cuando hayan sido contraídos o emitidos a través de un establecimiento permanente en el exterior.

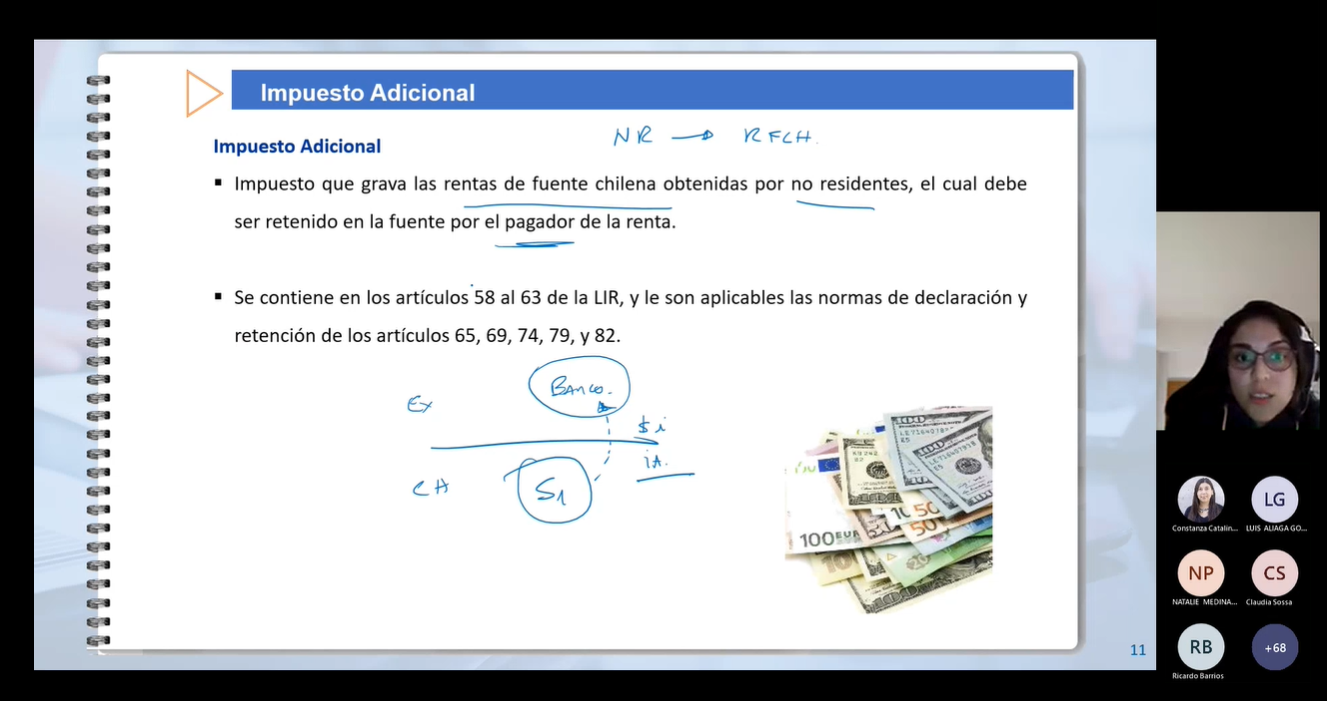

Impuesto adicional

La expositora del SII finalizó su presentación abordando el principio de la fuente pagadora. Esta refiere a aquellas operaciones o prestaciones que alude el artículo 59 de la Ley de la Renta, en el cual se establece que las sumas que se remesen al exterior, se afectarán con un impuesto adicional, en calidad de único a la renta, considerando para tales efectos el pago de las rentas, independiente del territorio donde se realicen las actividades o se presten servicios.

García añadió que el Impuesto adicional es aquel que grava las rentas de fuente chilena obtenidas por no residentes, el cual debe ser retenido en la fuente por el pagador de la renta. Las características de este impuesto es que es real, es decir, atiende a la renta y no a las características o capacidad económica del contribuyente; es directo, o sea, recae directamente sobre el titular de la renta, y grava el ingreso que percibe; y es de tasa fija.

García añadió que el Impuesto adicional es aquel que grava las rentas de fuente chilena obtenidas por no residentes, el cual debe ser retenido en la fuente por el pagador de la renta. Las características de este impuesto es que es real, es decir, atiende a la renta y no a las características o capacidad económica del contribuyente; es directo, o sea, recae directamente sobre el titular de la renta, y grava el ingreso que percibe; y es de tasa fija.

Desde la dirección de la Escuela de Contador Auditor señalaron sobre el webinar que “es importante para la Escuela, que la comunidad interna y externa de Contador Auditor se mantenga actualizada con las normas legales tributarias vigentes, para su cumplimiento tributario. En esta oportunidad el tema está asociado a la globalización económica, al generar actividad económica con otros países es importante estar informados de los alcances de la Tributación Internacional”.

English version

English version